福利厚生費を経費として計上できる!計上の条件や事例、法定福利費との違い

福利厚生費は全額が損金として利益から引かれるため、その分収める税金が少なくなり、税金対策につながります。

しかし、福利厚生費として認められるためには一定の条件があるため、「どんな費用なら福利厚生費として認められるかを知りたい」という方は多いでしょう。

そこで今回は、

・福利厚生費として認められる条件

・福利厚生の事例とそれぞれの要件

について、お伝えします。

福利厚生は、従業員のモチベーションアップや社内コミュニケーションの活発化は、企業経営を円滑に行う上で欠かせないものです。

しかし、福利厚生費の扱いになると思っていたら、後から対象にならないことがわかったという事態になっては大変です。

この記事を確認して、福利厚生費になる条件や具体的な事例について、理解を深めていきましょう。

もしもこの記事をご覧いただいている方の中で、自社の福利厚生制度についてお悩みの方がいらっしゃいましたら、まずはじめに「企業担当者必見!「福利厚生サービス」のおすすめ5選を解説」の記事をお読みください。

目次

経費計上できる福利厚生費の条件とは

福利厚生費として計上する場合、どんな目的の費用であっても以下の条件をすべて満たす必要があります。

・会社の役員・従業員すべてを対象としている

・社会通念上、常識的な範囲の金額内である

・支給内容が現金ではない

もし、上記に当てはまらず、福利厚生費として認められなかった費用は、ほかの費用として取り扱う必要がありますので注意しましょう。

では、具体的にどんなものが福利厚生費として認められるのでしょうか?

経費計上が可能な福利厚生費の事例と要件について

経費計上ができる福利厚生費はさまざまです。

次から、具体的な事例とそれぞれの要件について説明します。

社宅

社宅は、企業が物件を借りた上で、従業員に貸し出す住宅のことです。

一定の条件に当てはまる場合、福利厚生費として計上できます。

社宅が福利厚生費として認められる条件は、借りる人が従業員か役員かによって異なるため、それぞれ説明します。

従業員が社宅を借りる場合

会社が従業員に社宅を貸与し、賃貸料相当額の50%以上を従業員から受け取っている場合、会社が負担した費用が福利厚生費となります。

50%未満の場合は、受け取った家賃と賃貸料相当額との差額は給与とみなされます。

例:賃貸料相当額10万円の社宅を従業員に貸す場合

・無償で貸す場合は、10万円が給与として課税されます。

・従業員が3万円の家賃を支払う場合、賃貸料相当額10万円と3万円の差額の7万円は給与として課税されます。

・従業員が6万円の家賃を支払う場合、6万円は賃貸料相当額の50%以上にあたるため、賃貸料相当額10万円と6万円の差額4万円は福利厚生費となります。

役員が社宅を借りる場合

会社が役員に社宅を貸与している場合は、会社負担額が福利厚生費となります。

・社会通念上、社宅と認められないほど豪華な住宅の場合は、時価をもとに賃貸料相当額を算出します。

・役員が支払う金額が賃貸料総額より安い場合、賃貸料総額と役員負担分の差額が、給与として課税されます。(無償で貸与する場合、賃貸料総額すべてが給与として課税されます)

交通費

従業員が会社に通勤する際の交通費を通勤手当として支給する場合、以下の範囲内であれば福利厚生費として計上できます。

・公共交通機関を利用する場合は15万円/月まで

・マイカー・自転車で片道55キロ以上…月額31,600円

・マイカー・自転車で片道45キロ以上55キロ未満…月額28,000円

・マイカー・自転車で片道35キロ以上45キロ未満…月額24,400円

・マイカー・自転車で片道25キロ以上35キロ未満…月額18,700円

・マイカー・自転車で片道15キロ以上25キロ未満…月額12,900円

・マイカー・自転車で片道10キロ以上15キロ未満…月額7,100円

・マイカー・自転車で片道2キロ以上10キロ未満…月額4,200円

・マイカー・自転車で片道2キロ未満…全額課税

出張手当

出張日当とは、出張に行ったときの交通費や宿泊費などの実費とは別に、支給される日当です。

妥当な金額であれば福利厚生費として計上できます。

その際は出張旅費規程などを作成し、出張手当の金額を取り決めておく必要があります。

出張手当の目安となる金額の定めはないため、役員報酬や給与の水準、会社規模、出張業務内容などを考慮して決めましょう。

健康診断費用

健康診断費用や人間ドックの費用は、以下の条件を満たしていれば、福利厚生費として計上できます。

・役員、従業員すべてが対象である

・健康診断を受けた全員分の費用を会社が負担する

・健康上必要とされる常識の範囲内の金額である

・会社が直接診療機関に支払いをする

慶弔見舞金

冠婚葬祭などの際、従業員や役員に対して支給する以下の費用は、福利厚生費として計上できます。

・結婚祝い

・出産祝い

・見舞金、香典などの慶弔金

・お祝いの品、花輪の費用

金額については、常識的な範囲内でしたら問題ありません。

新年会、忘年会などの社内レクリエーション

新年会や忘年会、歓送迎会などの社内レクリエーションの費用は、以下の条件を満たせば福利厚生費として計上できます。

・役員、従業員すべてが対象である

・会社の費用負担が一律である

・支給額が常識的な範囲内である

もし、社員に現金で支給した場合は、給与もしくは接待交際費とみなされます。

社員旅行

社員旅行は以下の条件に当てはまる場合、福利厚生費として計上できます。

・旅行期間が4泊5日以内

・旅行の参加者が全従業員の50%以上

・旅行の参加者が役員、従業員すべてが対象

・自己都合で行けなかった人への現金支給がない

・支給額が常識的な範囲内である

常識的な範囲がいくらまでかという判断は難しいですが、1人あたり10万円ほどまでなら福利厚生費として認められるケースが多いです。

保養所やリゾートクラブの会員権

保養所やリゾートクラブの会員権などの購入は、以下の条件に当てはまる場合に福利厚生費として計上できます。

・企業の経済的な利益が多額でないこと

・役員、従業員すべてを対象とする

残業に伴う食事代補助

食事代の補助は以下条件どちらにも当てはまる場合、福利厚生費として計上できます。

・役員や従業員が、食事代の50%以上を負担している

・役員や従業員が負担している費用が3,500円(税抜き)以下

もし、上記二つを満たしていない場合、食事の金額から従業員の負担額を差し引いた分が給与として課税されます。

たとえば、1ヶ月の食事代が5,000円で、従業員が1,000円負担している場合、従業員の負担額は50%を超えていません。

この場合、食事代と負担の差額の4,000円は給与として給与課税を行います。

ちなみに、残業や宿直で支給する食事に関しては、無料支給しても課税されません。

深夜勤務者についても、300円(税抜き)/食までは福利厚生費として計上できます。

また、社員食堂がある企業の場合も条件は同様です。

食事を無料提供とうたっていたとしても、給与課税されて源泉徴収を徴収する必要があります。

社内サークルなどへの補助

社内コミュニケーションの円滑化を目的としたサークル活動などに対する補助は、以下の条件に当てはまれば、福利厚生費として認められます。

・役員、従業員の誰でもが参加可能である

・参加しない人に対して、現金支給をしていない

・支給額が常識的な範囲内である

外部の福利厚生サービスの利用料

福利厚生サービスをアウトソーシングしている場合、以下の条件を満たせば福利厚生費として計上できます。

・役員、従業員すべてが加入対象となっている

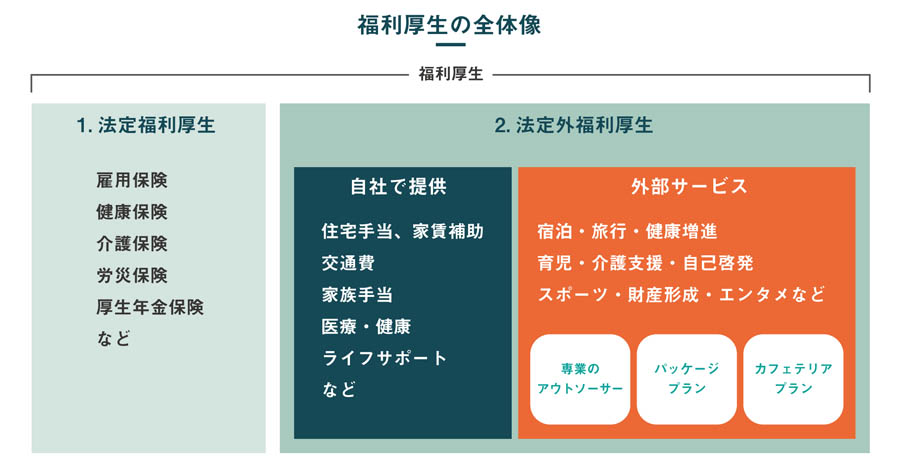

福利厚生費には、法定福利厚生と法定外含めてとの違い

福利厚生費と混同されがちな費用が、「法定福利費」です。

法定福利費とは、企業の負担が法律で義務付けられている福利厚生費を指します。

以下のような費用が、法定福利費です。

・社会保険

・健康保険

・介護保険

・厚生年金保険

・労働保険

・雇用保険

・労災保険

福利厚生費は、以下の図のように法定福利費と法定外福利費で構成されています。

福利厚生の種類については、別記事「福利厚生の種類|福利厚生管理士が教える必ず覚えておきたい7つの種類」でくわしくご紹介しています。

最後に

ご説明してきたように、福利厚生費は用途や目的によって、それぞれ要件が違います。

福利厚生費として計上を考えている場合は、あらかじめ確認をしておくと安心です。

そして、福利厚生を活用して、従業員のモチベーションアップや社内のコミュニケーションの活発化を図っていきましょう。

総合福利厚生サービス ベネフィット・ステーション

ベネフィット・ステーションは、従業員満足度を向上し、健康経営やスキルアップを促進する総合福利厚生サービスです。

グルメやレジャー、ショッピングだけでなくeラーニングや介護・引っ越しなどライフイベントに関わるものまで、

140万件以上のメニューを取りそろえています。

さらに

・Netflixが見放題のプラン

・お得な特典や割引がついた給与天引き決済サービス

などをご用意しています。